PASS KYC Check – Einfache PEP- und Sanktionslistenprüfung

Online-Abfrage zur Ermittlung politisch exponierter Personen (PEP) und Sanktionslistenprüfung zur Geldwäscheprävention und Verhinderung von Terrorismusfinanzierung

Im Sinne des Geldwäschegesetzes (GwG) müssen viele Händler, Makler und Vermittler (sog. gesetzlich Verpflichtete) die Identität ihrer Kunden kennen. Und zwar noch bevor sie eine Geschäftsbeziehung eingehen. Damit sollen mögliche Straftaten wie Geldwäsche, Sanktionsverstöße, Korruption oder Terrorismusfinanzierung aufgedeckt bzw. verhindert werden.

Eine Know-Your-Customer-Prüfung (KYC-Prüfung) unterstützt innerhalb des Prozesses der Geldwäscheprüfung. Sie gibt schnell und auf Knopfdruck Auskunft über Sanktionslisten sowie politisch exponierte Personen (PEP). Der PASS KYC Check ist ein einfach zu bedienender AML-Service (Anti Money Laundering), der – für alle Unternehmensgrößen und über alle Branchen hinweg – Sicherheit bei der Legitimationsprüfung von Kunden gibt und den Verkaufsprozess optimal unterstützt.

PASS KYC Check einsetzen

Sie haben Interesse an unserer KYC-Anwendung?

Praxisbeispiele

Geschäftsabschluss bei Bartransaktionen ab 10.000 € (Edelmetallhändler: ab 2.000 €)

Häufig kommt es vor, dass Anleger, z.B. durch Erbschaft, den Bedarf einer sicheren Geldanlage haben und hierfür eine Rentenversicherung abschließen möchten. Dabei ist der Versicherungsmakler oder -vermittler nach GwG verpflichtet, die Identität des Kunden bzw. Vertragspartners durch Vorlage des Personalausweises/ID oder Reisepasses zu überprüfen. Möchte ein Anleger den Beitrag in Form einer Einmalzahlung von 10.000 € oder mehr in bar zahlen muss der Versicherungsmakler außerdem prüfen, ob gegen den Kunden Sanktionen vorliegen, oder ob es sich um eine politisch exponierte Person handelt.

Gleichermaßen verhält es sich für Gold- und Edelmetallhändler bei Bartransaktionen oberhalb von 2.000 €, beispielsweise beim Verkauf einer 2 oz Goldmünze auf Münzsammlermessen. Auch hier sind Münzhändler verpflichtet, die Identität des Kunden festzustellen, zu überprüfen, zu dokumentieren und im Falle eines Bargeldgeschäftes die Personendaten gegen PEP- und Sanktionslisten zu prüfen.

Damit der Abschluss nicht gefährdet wird, ist es sinnvoll, eine schnelle, einfache Prüfung nach dem KYC-Prinzip durchzuführen. An dieser Stelle kommt unsere KYC-Anwendung zum Einsatz. Innerhalb weniger Sekunden erhält der Versicherungsmakler/Münzhändler eine Rückmeldung und kann sein Beratungs-/Verkaufsgespräch sowie den Geschäftsabschluss fortführen.

KYC Management zur Erfüllung gesetzlicher Bestimmungen

Das Gesetz über das Aufspüren von Gewinnen aus schweren Straftaten, Geldwäschegesetz (GwG), verpflichtet u.a. bestimmte Unternehmen und Personengruppen zur Durchführung einer Compliance-Risikoanalyse. Verpflichtete nach dem GwG sind nicht nur Unternehmen aus dem Finanzsektor. Seit dem 1. Januar 2020 zählen u.a. auch Dienstleister aus dem Bereich von Kryptowährungen, Vermittler im Kunsthandel, Mietmakler und Immobilienmakler, Lohnsteuerhilfevereine, Notare, Gold- und Edelmetallhändler oder Auktionshäuser zum Kreis der Verpflichteten. Die Durchführung einer KYC-Prüfung dient der Betrugsprävention sowie der Erfüllung der Sorgfalts- und Meldepflichten.

Überprüfen Sie hier, ob auch Sie zum Kreis der Verpflichteten gehören:

- Agenten und E-Geld-Agenten

- Antiquitätenhändler

- Auktionshäuser

- Ausschließlichkeitsvermittler

- Autohändler

- Banken

- Dienstleister für Kryptowährungen

- Finanzdienstleister

- Finanzdienstleistungsinstitute

- Finanzunternehmen

- Goldhändler

- Güterhändler

- Honorarberater

- Juweliere und Uhrmacher

- Kammerrechtsbeistände

- Kapitalverwaltungsgesellschaften

- Kreditinstitute

- Kunsthändler und -vermittler

- Lohnsteuerhilfevereine

- Luxusgüterhändler

- Mietmakler und Immobilienmakler

- Mehrfachagenten

- Notare

- Patentanwälte

- Rechtsanwälte

- Rechtsbeistände

- Selbständige Gewerbetreibende

- Selbständige Gewerbetreibende, die E-Geld vertreiben oder rücktauschen

- Steuerberater

- Steuerbevollmächtigte

- Treuhänder

- Veranstalter und Vermittler von Glücksspielen

- Vereidigte Buchführer

- Versicherungsunternehmen, -makler und -vermittler

- Wirtschaftsprüfer

- Zahlungs- und E-Geld-Institute

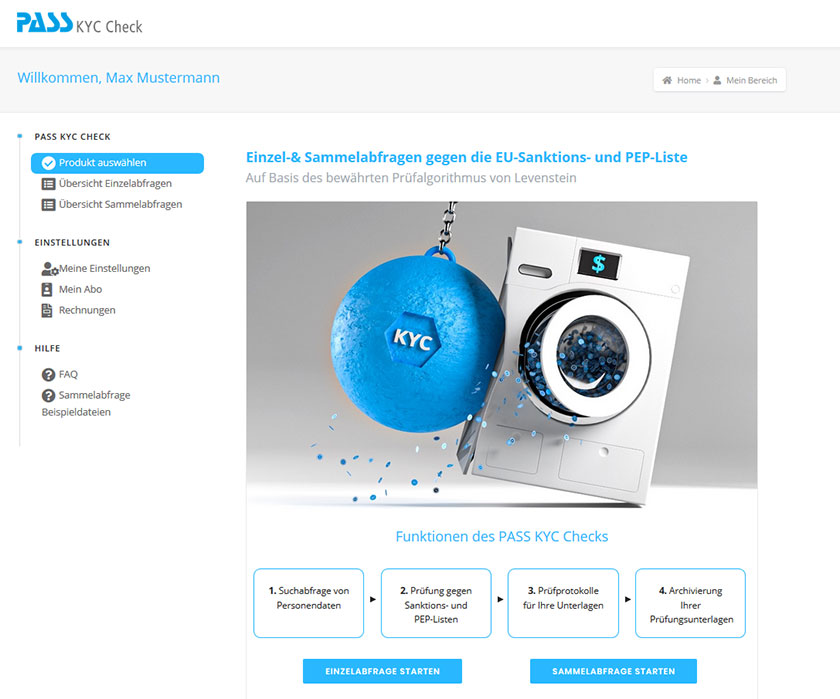

Funktionen des KYC Checks

PEP-Listen-Prüfung

Screening-Abgleiche von Personendaten gegen PEP-Listen

Sanktionslistenprüfung

Die Prüfung findet gegen EU-, UN- und US-Sanktionslisten statt

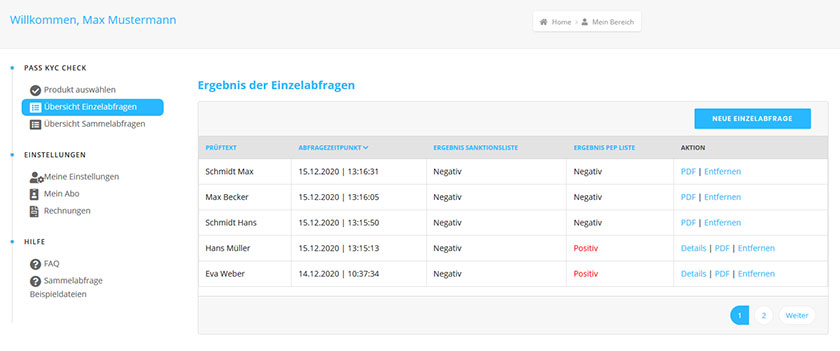

Prüfprotokolle

Erstellung von Protokollen als Nachweis Ihrer Sorgfaltspflicht

Archivierung der Prüfanfragen

Flexible Archivierung der Prüfanfragen

Prüfalgorithmus auf Levenshtein Basis

Namensähnlichkeiten werden vom Algorithmus festgestellt und berücksichtigt

Highlights des KYC Checks

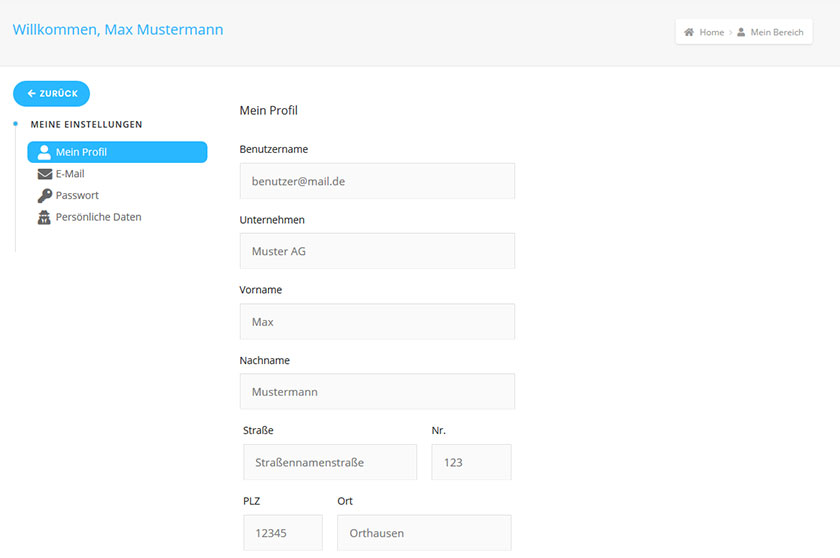

DSGVO-Konformität und Datensicherheit

Den KYC Service stellen wir aus der PASS Banking Cloud heraus bereit, die in unseren eigenen Rechenzentren in Deutschland DSGVO-konform betrieben wird. Die Kundendaten werden so sicher behandelt, als würden sie dem Bankgeheimnis unterliegen.

Einfache und schnelle Suchabfrage

Sanktionslisten- und PEP-Prüfung erfolgen per Online-Abfrage. Nach Namenseingabe erhalten Sie in kurzer Zeit das Ergebnis als PDF. Unterbrechungen des Verkaufsgesprächs werden vermieden.

Auf Ihre Bedürfnisse zugeschnitten

Wählen Sie zwischen den verschiedenen Nutzungsmodellen: Einzelabfragen, Sammelabfragen, Abfragen mit festem Kontingent und Abonnement mit monatlichem Kontingent.

Offizielle, tagesaktuelle Datenquellen

Die KYC-Prüfung basiert auf offiziellen Datenquellen. Diese Datenbasis ist immer auf dem neuesten Stand und liefert Ihnen somit verlässliche, tagesaktuelle Daten.

Benefits

Für Anwender und die Fachseite

- Erfüllung der allgemeinen Sorgfaltspflichten nach dem GwG

- Einfache Usability

- Bequeme Ansicht des Ergebnisses im PDF-Format

Für IT- oder Bereichsverantwortliche

- Erfüllung der allgemeinen Sorgfaltspflichten nach dem GwG

- Compliance Risikoanalyse

Für Entscheider bzw. das Management

- Vermeidung von hohen Bußgeldern und Strafen nach StGB (Strafgesetzbuch)

- Vermeidung von namentlicher Veröffentlichung unanfechtbarer Bußgeldentscheidungen (Prangerfunktion)

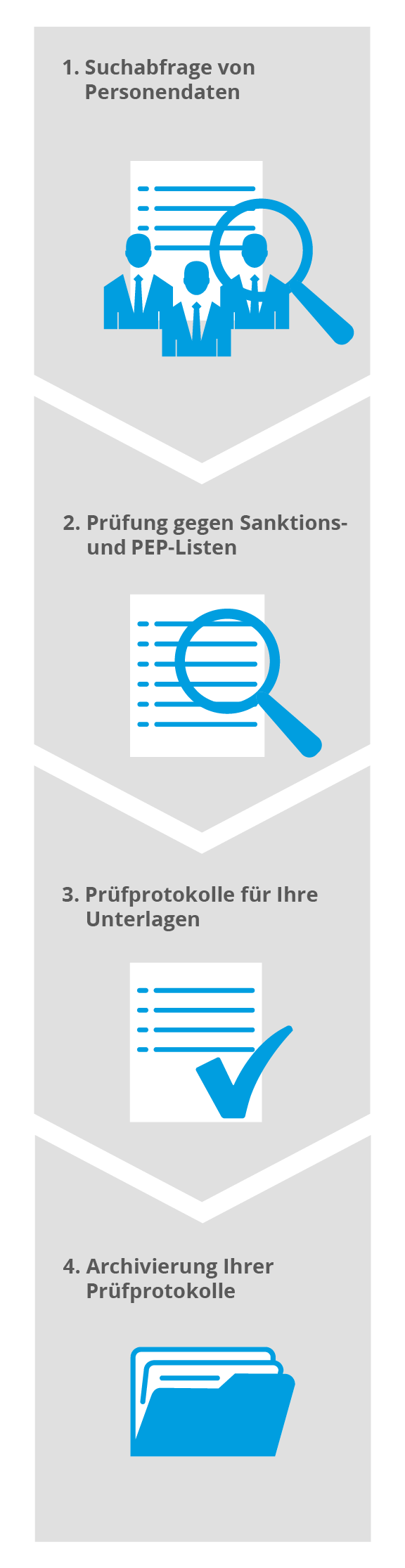

Abfragevorgehen der KYC-Prüfung

1. Suchabfrage von Personendaten

Eingabe von Personendaten oder Upload einer CSV-Datei mit mehreren zu prüfenden Personen für die Suchabfrage.

2. Prüfung gegen Sanktions- und PEP-Listen

Der KYC Check beinhaltet zwei wesentliche Prüfungen für eine sichere Know-Your-Cusomter-Compliance gemäß GwG:

- Überprüfung der Sanktionslisten

- Überprüfung von PEP (Politisch exponierten Personen)

Folgende Abrufmodelle sind verfügbar:

-

Einzelabfrage

-

Sammelabfrage (mit bis zu 50 Kundendatensätzen)

-

Kontingent von Abfragen (für max. 1.000 Kundendatensätze)

-

Abonnement (für max. 1.500 Kundendatensätze monatlich)

3. Prüfprotokolle für Ihre Unterlagen

Nach Abschluss der Abfrage erhalten Sie unkompliziert und tagesaktuell das Ergebnis, wer eine PEP ist und ob eine Person auf einer Sanktionsliste steht. Die Prüfung findet gegen EU-, UN- und US-Sanktionslisten statt. Das Prinzip lautet: Know Your Customer (KYC)!

4. Archivierung Ihrer Prüfprotokolle

Als Nachweis, dass Sie Ihrer Sorgfaltspflicht nachgekommen sind und eine Listenprüfung vorgenommen haben, steht Ihnen das Prüfungsergebnis als PDF-Dokument zur Verfügung.

Unsere Preismodelle

Modell

Anzahl der Suchabfragen

Preis in EUR zzgl. MwSt.

Einzelabfrage

1

1,50

Kontingent 50

50

25,00

Kontingent 1000

1.000

250,00

Abonnement

1.500 pro Monat

150,00 pro Monat

Screenshots aus dem PASS KYC Check

Warum der KYC Check von PASS?

Die Besonderheit an unserem KYC Service ist, dass die Funktionalitäten aus einer bestehenden, vollumfänglichen Kernbankensoftware herausgelöst wurden, mit der diverse Banken in Deutschland ihre Sanktionslisten- und PEP-Prüfungen bereits durchführen und tagtäglich für ihre AML-Prüfroutinen nutzen. Bei den Prüflisten handelt es sich um die gleichen Listen, die in unserer umfassenden Bankensoftware enthalten sind. Aus einer großen und etablierten Bankanwendung haben wir mit unserem KYC Check eine smarte und valide Softwarelösung entwickelt, die für alle nach GwG-Verpflichteten kostengünstig zur Verfügung steht.

Unsere Services

Mit dem Einsatz des KYC Service bieten wir Ihnen:

- Schutz vor Pflichtversäumnissen, die von den zuständigen Aufsichtsbehörden nach § 17 GwG geahndet werden

- Einfache Bedienbarkeit

- Validen Datencheck auf Basis von anerkannten und etablierten Datenquellen, z.B. von der EU, der UN und den USA

- Hohe Flexibilität durch das Angebot verschiedener Abrufmodelle und Erweiterungsoption für SaaS

- Branchenunabhängige PEP- und Sanktionslistenprüfung zur Geldwäschebekämpfung und Verhinderung von Terrorismusfinanzierung

- Hohe Sicherheit in Bezug auf Ihre Daten

- Erweiterbarkeit um unsere Anti Money Laundering Software (AML), wenn der Bedarf über eine Abfragefunktion hinausgeht. PASS AML deckt den gesamten KYC-Prozess der Geldwäscheprävention und Fraud Prevention ab.

Häufige gestellte Fragen

Verpflichtete im Sinne des Geldwäschegesetzes sind z.B. Agenten und E-Geld-Agenten, Antiquitätenhändler, Auktionshäuser, Autohändler, Banken, Dienstleister für Kryptowährungen, Finanzdienstleister, Finanzdienstleistungsinstitute, Finanzunternehmen, Goldhändler, Güterhändler, Juweliere und Uhrmacher, Kammerrechtsbeistände, Kapitalverwaltungsgesellschaften, Kreditinstitute, Kunsthändler und -vermittler, Lohnsteuerhilfevereine, Luxusgüterhändler, Mietmakler und Immobilienmakler, Notare, Patentanwälte, Rechtsanwälte, Rechtsbeistände, Selbständige Gewerbetreibende, Selbständige Gewerbetreibende – die E-Geld vertreiben oder rücktauschen, Steuerberater, Steuerbevollmächtigte, Treuhänder, Veranstalter und Vermittler von Glücksspielen, Vereidigte Buchführer, Versicherungsunternehmen und -vermittler, Wirtschaftsprüfer, Zahlungs- und E-Geld-Institute, Kreditinstitute.

Vor Vertragsabschluss muss eine Listenprüfung stattgefunden haben. Auch im Rahmen einer Due-Diligence empfehlen wir das Sanktions-Screening jedoch bereits bei der Aufnahme einer neuen Geschäftsbeziehung. Zudem sollte auch dann geprüft werden, wenn Ihr Geschäftskontakt neue Adress- oder Stammdaten mitteilt.

Mindestens einmal im Monat. Unsere Empfehlung ist eine laufende und regelmäßige Überprüfung bestehender Geschäftspartner während des gesamten Arbeitsprozesses. Das heißt vor Angebotsabgabe, vor Auftragserteilung, nach dem Auftragsabschluss sowie eine regelmäßige Überprüfung.

Vorname sowie Nachname der betreffenden Person sind ausreichend.

Dann kontaktieren Sie uns gerne.